投资券商之前,你必须知道的那些冷知识

ailucy 2023年11月22日 星期三 上午 8:41

券商为啥很少看空?

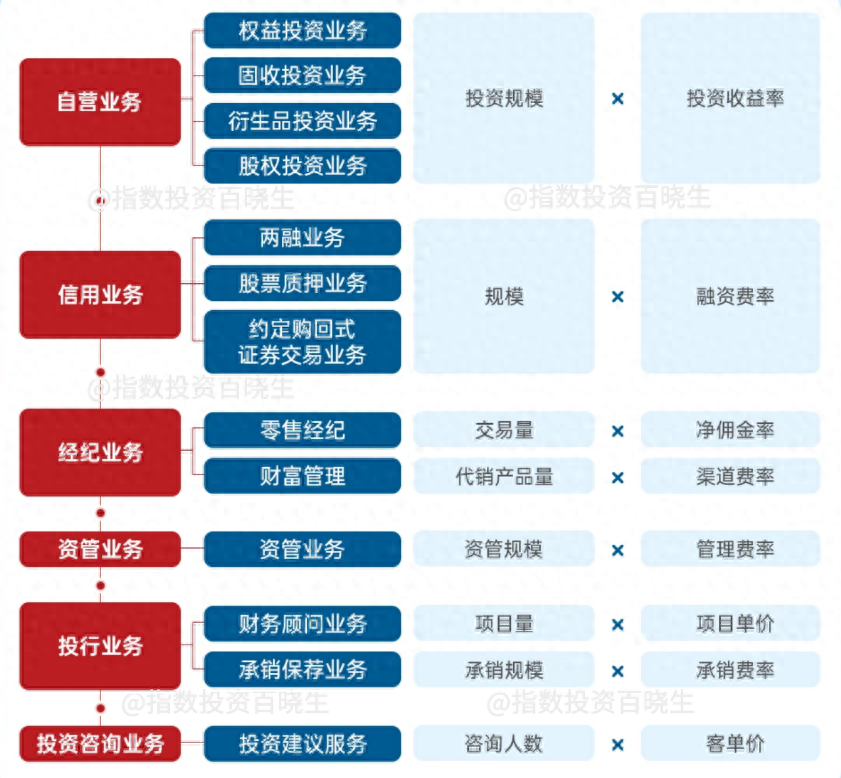

有网友提出疑问:“感觉券商看空的研报少,是什么原因?”百晓生认为,这要从券商行业的商业模式说起。如下图所示,券商主要靠下面的业务来赚钱的:

自营业务:券商以自己的名义和资金在二级市场买卖有价证券(包括股票、基金、认股权证、债券等)来赚钱。

信用业务:券商借钱给你买证券或借证券供你卖出的业务,包括融资融券、约定购回式证券交易和股票质押回购等业务。

经纪业务:因为集中交易制度的存在,大家一般都是委托券商营业部代理自己进行有价证券的买卖。

资管业务:接受你的委托,对你的财产进行投资和管理的金融服务。比如基金就是典型的资管业务。

投行业务:资本市场上的金融中介,协助企业通过上市融资、再融资,包括证券承销、兼并收购、资金管理、项目融资、风险投资、信贷资产证券化等。

投资咨询业务:接受你的委托,按约定向你提供涉及证券及证券相关产品的投资建议服务,辅助作出投资决策,包括投资的品种选择、投资组合以及理财规划建议等。

不过具体到各家券商,因为它的资源禀赋不同,各项业务的发展形势与收入占比也会有所差异。比如下面是中信证券和华林证券2023上半年各项业务收入占经营收入比例图。

可以看出,两家券商,一大一小,它们的收入来源上的差异还是蛮大的。但无论依靠的是哪种业务,都与资本市场脱不开关系。在各种费率一定的情况下,它们的收入还是取决于业务规模。所以,这或许就回答了开头网友提出的疑问。

真的是牛市旗手吗?

牛市旗手是很多投资者给券商板块的定位。原因也很简单,在熊市向牛市的切换过程中,资产的价格水涨船高,资产规模随之增加;同时,资本市场会更加活跃,交易量激增,这些变化投射到券商的商业模式上,就意味着券商收入在增加。所以当熊转牛时,券商行业的预期收入是增加的,投射到市场上,自然就有了“春江水暖鸭先知”的“旗手”效果。

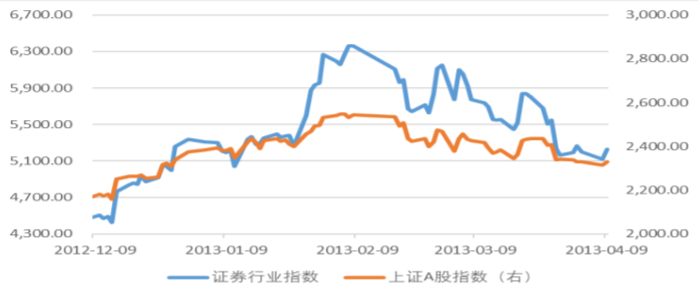

但是,银河证券的研究报告告诉你,事实并非如此:

比如上图2012年底~2013年2月,上证指数在2011~2012年的中等熊市后,出现

了一轮 20%指数上涨(事后证明是反弹),券商板块一度出现“抢涨”,短期大涨50%,但是并没有能够引领上证指数,随后上证指数重归熊市走势。

再比如,2016年2月~2018年1月,上证指数走出了一轮 2 年的“慢牛”,累计上涨 40%,但券商行业指数走势低迷,跑输上证指数。

为什么会这样?那是因为券商牛市旗手的称呼,更多的是在表达券商行业具有强周期性,这个周期就是股市的牛熊周期,是一个基于券商行业资金面的判断。但是二级市场的股票价格归根结底还是由供求双方决定的,当别人预判了你的预判,或许所谓的“旗手”就失效了呢?毕竟投资除了资金面,还有其他因素需要考虑!所以券商是“牛市旗手”这事儿需要辩证地来看,不能一概而论。

怎么投券商才靠谱?

这个问题,换个问法,就是影响券商行情的因素有什么?主要就政策面、资金面(流动性)和估值三个方面。

政策面众所周知,券商是一个强监管的行业。政策对于券商行业基本面的影响是极为重要和深远的。任何影响券商业务的政策,都有可能带来行业基本面的变化。一般情况下,政策会通过作用于投资端、交易端和融资端来发挥作用。

1.投资端:

比如:2023年9月,有关部门发布《关于优化保险公司偿付能力监管标准的通知》调降保险公司投资沪深300指数成分股和科创板的风险因子,延长投资收益考核周期。这项政策,便是作用于投资端,打开了保险资金进入二级市场的空间,提升券商业务规模。

2.交易端:

再比如:2023年8月28日,有关部门发布《关于减半征收证券交易印花税的公告》。这项政策是作用于交易端,给投资者减费让利。

3.融资端:

还比如,2023年8月27日,有关部门,优化IPO(首次公开募股)、再融资监管安排。这项政策作用于融资端,对进入二级市场的企业进行针对性的筛选,对券商的投行业务提出更高要求。

所以,投资券商行业,要时刻关注行业政策,分析政策对券商业务带来的变化短期内如何?中长期又会如何?会不会动摇或者改善行业的基本面。这里给自己打个call,百晓生会时刻关注这些,发文聊聊自己的分析。

资金面也即流动性,是影响券商板块的第二大因素。这块的逻辑,文章前两个部分已写,这里不再赘述。理解流动性并不难,如何来观测流动性,才是重点。百晓生给大家分享下,观察券商行业流动性的一些指标:

1.两市日均股基成交额变化趋势

2.两融余额与股市流通市值占比

3.股权质押新增与存量变化

4.IPO定增承销规模变化

5.企业债、公司债和可转债融资规模变化

有了数据的加持,判断起券商行业流动性的变化可比仅凭一个“牛市旗手”的定位要更加直观与靠谱。如果你对这些数据表格感兴趣,可以给我留言,如果感兴趣的人数较多,百晓生会定期更新数据变化趋势。

估值二级市场,归根结底是买卖市场。因此低买高卖是实现收益的不二法门。可多高才算高?多低才算低呢?这就有了相对估值的概念。相对估值,重点在相对两字。其并非是股票价格的直接参考值,而是要与历史和其他股票进行纵向和横向的比较,才能够看出当前所在的估值水平是高是低。

相对估值的指标有很多,比如市盈率PE,就是一定时期内,每股价格与每股收益的比率,表示每股的盈利水平。不过,作为强周期行业,券商并不适用于PE这种估值方法,原因也很简单,一定时期选在牛市还是熊市,对券商行业盈利数据有较大影响。

相比之下,市净率PB更适合做为券商行业的估值指标。因为PB是一定时期内,每股价格与每股净资产的比率,表示每股中包含的净资产水平。只有当净资产能产生经济效益时,投资者才愿意为企业买单。所以在看券商板块PB的同时,也要关注其ROE(净资产收益率)。当ROE稳定的情况下,我们判断PB的高低才有意义。如果ROE都发生了变化,那么整个估值逻辑就会发生变化,之前的估值位置的参考也就变成了空中楼阁,这点是很多人容易忽略的。

中证全指证券公司指数(399975.SZ)选取中证全指样本股中至多50只券商行业股票组成,以反映券商行业股票的整体表现。所以,一般情况下,看券商板块的相对估值,就可以选择看该指数的PB分位数,当然也要留意成份股的ROE是否发生较大变化。

估值数据在很多金融终端中都能看到,如果您不会看或者也有需求,依旧可以留言告诉我!

相关产品:

券商ETF基金:证券交易所代码515010

基金销售平台代码:A类007992;C类007993

风险提示:以上个股不作投资推荐以上产品风险等级为R4(中高风险),本基金属于股票是金,也是指数基金,主要投资于标的指数成份股及备选成份股,存在标的指数回报与股票市场平均园报偏离,标的指数波动、基金投资组合同报与标的指数同报偏离等主要风险。其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险。A类基金中购时一次性收取中购费,无销售服务费:C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律会计或税务的最终操作建议,本人及所属公司不就资料中的内容对最终操作建议做出任何担保。投资者在投资本基金之前,请仔细阅读基金的《基金合同》,《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资实际,理性判断井谨慎做出投资决策,独立承担投资风险。市场有风险,入市需谨慎。

本文内容来自网络,仅供学习、参考、了解,不作为投资建议。股市有风险,投资需谨慎!

本文内容来自网络,仅供学习、参考、了解,不作为投资建议。股市有风险,投资需谨慎!